原安信证券有色首席正式加盟 中金公司分析师年内扩招数量为行业

曲谱网_:原安信证券有色首席正式加盟 中金公司分析师年内扩招数量为行业第一

今日,原安信证券首席有色金属行业分析师齐丁在某社交平台宣布,已于最近一周离开服务十年的安信证券,正式加盟研究部,担任首席有色金属行业分析师。

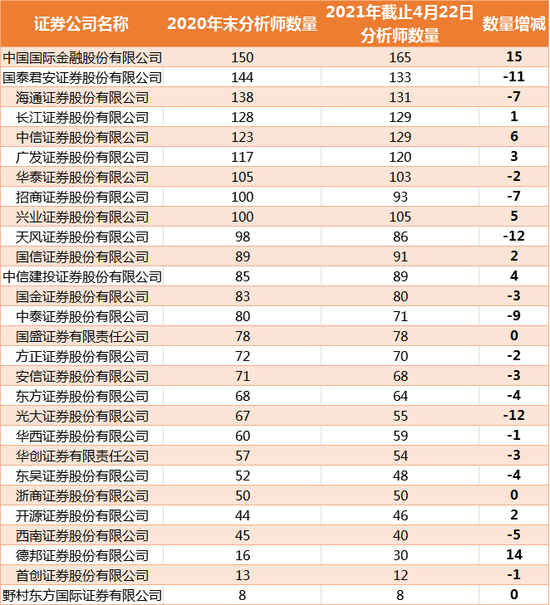

据统计,今年来,中金公司的分析师数量增加了15名,是今年来分析师“扩招”数量最多的券商。与此同时,其分析师团队规模继续高居国内券商首位。

与之相反,今年来业内的一些头部券商还压缩了卖方分析师团队的规模。有分析认为,一些分析师选择跳槽中金公司,可以获得相对更高的薪酬待遇可能是主要考量因素之一。

中金公司又挖分析师

据了解,今天,原安信证券首席有色金属行业分析师齐丁在某社交平台宣布,已于最近一周离开服务十年的安信证券,正式加盟中金公司研究部,担任首席有色金属行业分析师。

《每日经济新闻》记者从中金公司研究部某内部人士处确认了此事。自从去年前首席经济学家彭文生回归“老东家”中金公司担任研究部负责人以来,中金公司研究部就开启了“挖人”模式。

中国证券业协会网站数据显示,2021年以来,中金公司的分析师数量就增加了15名,其中不乏多位原大型券商的行业首席,例如今年1月中金公司相继从光大证券引进了石化行业首席裘孝锋、从引进了汽车行业首席邓学。据了解,此次齐丁选择加盟中金公司也与彭文生等发出的邀请有关。

另据证券业协会的数据显示,中金公司也是今年来分析师“扩招”数量最多的券商,与此同时,其分析师团队规模继续高居国内券商首位。

事实上在2020年以前,国内券商最大的卖方分析师团队一直在和之间轮换。直到2020年,中金公司才拥有了国内最大的卖方分析师团队。

此外,今年初曾高调宣布建设研究所的德邦证券也在分析师的“引援”上有不小的力度。证券业协会的数据显示,今年来德邦证券的分析师数量在去年的低基数下增加了14名,这一增量居券商行业第二。

多家头部券商分析师数量减少

在中金公司今年大举引进分析师的同时,今年来业内的一些头部券商却压缩了卖方分析师团队的规模。

证券业协会的数据显示,今年来业内十大券商中,包括国泰君安、海通证券、、等在内的分析师团队规模都较去年有所下降。其中国泰君安分析师团队的规模今年来下降了11人,为头部券商内最多。

而在中型券商中,今年来天风证券、的分析师团队减员数量较多,其中天风证券的分析师数量减少了多达12名。

另一方面,近年来一些高调扩建研究所的中小券商在今年却放缓了“引援”的步伐。例如,截至目前,今年来国盛证券、、、都没有扩充分析师团队。

据了解,随着近年来基金等买方行业的快速发展,从卖方转向买方成为业内不少分析师的职业新选择,而这也加速了卖方分析师的分流。

不过即便如此,中金公司却在扩充分析师团队的路上越走越远。有分析认为,一些分析师之所以选择跳槽中金公司,其相对更高的薪酬待遇可能是主要考量因素之一。

今年3月31日晚,中金公司发布回归A股后的首份年报显示,中金公司高管2020年税前薪酬合计为1.68亿元,公司人均年薪超过115万元,一度引发舆论热议。

某金融猎头公司相关人士向记者表示,中金公司的薪资水平总体要高于同等级的券商,例如对应届毕业生,中金公司甚至可以开出税前60万元的年薪标准。

然而值得一提的是,近年来中金公司的分仓佣金行业排名却呈现逐年下降的态势。据Choice数据统计,2020年中金公司的分仓佣金规模仅在业内排名第19位,环比2019年下降了2位。

曲谱网曲谱网_:硅谷再现神奇诈骗案 顶级VC这次被便便坑了

硅谷再现神奇诈骗案 顶级VC这次被便便坑了

来源|东四十条资本(DsstCapital)

作者|冯颖星

继Theranos之后,震惊美国创投圈的另一医疗创业诈骗大案终于在近日有了具体的指控。旧金山联邦大陪审团于2021年3月18日发布了一份长达33页的起诉书,指控Zachary Apte和 William Ludington 有多项联邦罪行,包括共谋实施证券欺诈、共谋实施医疗欺诈、洗钱,以及与涉嫌欺诈医疗保险和欺诈投资者等相关罪行。这些罪行曾为现已破产的微生物检测公司uBiome筹集资金。

如果单看这条中英文混杂的新闻,你可能认为索然无味,但如果与当下最时兴的创投热连起来,就颇为耐人寻味,随着精准医疗的发展,基因诊断已经成为IVD行业增速最快的细分领域之一,不管是美国还是中国,资本都竞相追捧。但这一次,美国又一家明星企业折戟,包括Y Combinator,硅谷风投巨擘A16z、全球最活跃的风险投资机构500 Startups,及负有盛名的8VC、Joe Lonsdale、OS基金、Dentsu Ventures纷纷中的。

美国联邦调查局(FBI)关于uBiome调查到目前为止已经持续了两年之久,根据最新的起诉书,Zachary Apte和 William Ludington两位创始人最大或将迎来长达97年的牢狱之灾。

壹?

众筹创业

一个关于“人类微生物解密者”的故事

美国联邦调查局(FBI)最早是在2019年 4月对uBiome进行突击调查的,彼时,主要关注点在于其蹊跷的计费方式,据此揭开了一家估值6亿美元公司的惊天骗局。

被这家名叫uBiome的公司,曾经一度被硅谷创投圈称之为最具潜力成为医疗行业新星的准独角兽公司。之所以能够在医疗行业崭露头角,很大程度上在于其起始阶段就在讲述一个最容易被公众传颂的故事。类似于美国创投史上另外一家被订在耻辱柱上的企业Theranos,uBiome也是两位学生就“社会痛点”所打造的创业故事,而且一开始就通过画大饼的方式进行众筹创业。

最早创业的缘起是,UCSF(加利福尼亚大学旧金山分校)的两位研究生Zachary Apte和 William Ludington 某次一起讨论研究如何分析肚子里微生物,突发奇想,认为如果将这件事打包做成商业时间应该颇具商机,二人随后便一起在加州量化生物科学孵化器中创办了uBiome。

这两位学生将自己的公司存在的合理性解释为“人类微生物解密者”的故事。他们对外宣称,生物群是在我们体内生存的数以万亿的细菌的整个生态系统。即使人体由10万亿的人体细胞组成,人体内的微生物细胞总数量则10倍于上述数字,即100万亿个。这些微生物不都是有害的,但是它们可以用多种方式影响我们的体重、健康、肠胃以及其它疾病,并且很难预防这些影响。为了完成他们的创业启动,uBiome创业伊始,便通过众筹项目来收集人体微生物群的样本。它们最终募集了35万美金的资金,并且吸引了2500个参与者。

uBiome的商业模式也并不复杂,消费者可以在公司官网上订购该公司出品的工具包,提取粪便样本,寄送给uBiome,然后等待分析报告结果即可。一开始,公司的业绩并不好,这两位创始人开始意识到,赚普通消费者的钱太难了,通过保险公司或者医生赚钱才是王道。

随后,uBiome通过发表学术论文和实验室论证,一年后正式推出了新产品临床筛选检测SmartGut,号称“世界上第一款临床级微生物测序测试产品”、“重新发明了(医疗)微生物行业”、“用下一代高通量 DNA 测序技术,标识出肠道内可能致病的特定的病原体和其他微生物,此外还能测量细菌多样性和其他有用的指标”,以及最重要的:可以报销医保。凭借着这一产品,uBiome迅速拿到了B轮融资,并产品序列进一步扩充。

在国内一些小道媒体、甚至知乎上,也有人对uBiome的产品和逻辑进行介绍,充满溢美之词。为了普及uBiome产品对了解人体的重要地位,这些文章表述说,“人类与数万亿个微生物分享自己的身体,从头皮到内脏。这些微型生物体一起构成了人体内的微生物群落。人体微生物群落对我们的健康有着非常重要的影响,这方面的科学研究可谓是这个世纪最伟大的医学发现。人体微生物群落甚至被称为‘人体新器官’。现在,有了‘一个新的杠杆来撬开人类健康的黑匣子’。”

所谓黑匣子,便是uBiome在2016年推出的SmartGut(粪便探查)和2017年推出Smart Jane(女性HPV等病毒感染检测)这两个检验盒。只不过,检测的内容除了上述所提到的粪便之外,还多了对口腔、鼻子、牙齿、皮肤等部位的微生物检验物,按指定地点快递返回,便能用测序方式探查自己身体的未知。这些工具包一般只是两个装有稳定试剂的试管,以及两根塑料试棒,售价594美元。

“uBiome的创始人Jessica Richman和Zachary Apte正处在这场微生物科学革命的前沿。他们建立的平台,已在改变医疗测试、家用产品等领域”,外媒此前的报道称,并介绍道,“uBiome在这个新领域中有机会收集到世界上最大的数据集,并用它以超过学术界任何人的速度来推进科学的发展。2013年,uBiome已拥有了世界上最大的人体微生物数据库,有2500个样本。目前,他们拥有的人体微生物群落数据集仍然是世界上最大的,有25万个样本。2019年预计有超过100万个样本。”

贰?

骗保骗融资,东窗事发

uBiome在2015年推出的SmartGut之后,按照公司的预期和实际操作,医生可以把工具包写到处方之内,这样费用也可以最终由保险公司承担。然而,2019年,市场上开始不断有信息爆出,SmartGut 以及配套的整个服务流程,并没有达到美国主流医疗保险机构准许报销的标准。

随后,FBI开始介入调查,调查人员发现,uBiome的罪行已经不止是没有达到美国主流医疗保险机构准许报销标准这么简单了。根据旧金山联邦政府的指控,uBiome的罪行还包括:

(1)欺诈性地提交报销申请,伪造用户请求重新测试的订单,对存档样本进行重新测试或重新排序;

(2)利用一个由医生和其他医疗保健提供者组成的圈套网络,欺诈性地获得了有关他们正在审查的测试请求的部分和误导性信息,将患者已经发现的症状报告为新增的症状,从而来为医生提供错误指示。

(3)就未根据适用的联邦标准进行验证和/或患者测试结果尚未公布的测试,欺诈性地提交报销申请;

(4)操纵服务日期,向保险供应商隐瞒uBiome的实际测试和营销实践,并最大限度地增加收费;

(5)欺诈性地不向患者收取保险公司要求的患者责任,而在某些情况下,用礼品卡激励患者,然后向保险公司作出虚假或误导性的陈述;

(6)伪造文件,在未经授权的情况下提供医生和其他医疗保健者的身份,并在要求提供信息、超额支付通知、要求报销账单、拒绝报销申请或审计调查uBiome的账单时谎言连篇。

此外,陪审团还指出,SmartGut 的技术标准一直没有达到所谓的临床使用级别,缺乏 FDA 及其它有关权威机构的临床级别认证,公司内部的测试部门也形同虚设。关于uBiome宣称的“持续追踪患者体内微生物变化”,也是虚假宣传罢了。

据悉,uBiome实验室内的多位主管就医疗行业的严肃性对两位创始人提出过警告,但终以失败告终,于是在这家公司内,主管流动性很高。但之所以依然能够在资本市场拿到融资,只能说这两位创始人太懂得to VC的规则了。

如果说,早先通过众筹开启的创业之旅尚属公民科学项目,2015年公司转型后连续进行的4轮融资,便转变为风险投资支持的初创公司。于是,被卷入这场骗局的,就不止是消费者了。

彼时,两位创始人为公司定下单月公司账面保单金额增长10%的目标,但当现有的数据不足以支撑这一增长额的时候,他们也选择了伪造数据。以至于,当众多VC进驻的时候,uBiome的数据做的极其漂亮。

而今,美国证券交易委员会 SEC 指出,通过出售 uBiome 这家毫不值钱的公司的股份,两位联合创始人总计从投资者手中榨取了6400万美元,其中约1200万美元都挪作自用。除了这些指控外,起诉书还指控被告犯有严重的身份盗窃罪,并利用特定的非法电信欺诈和证券欺诈活动(即洗钱)的收益进行交易。

另据加州地方检察官的调查,uBiome 从医疗保险公司试图骗保高达3亿美元,其中事实非法所得3500万美元。SEC 正在寻求法律手段让 Richman 和 Apte 退还非法所得。2019年10月,uBiome宣告破产。现在,加州地方检察院对这两位创业大盗提起的刑事诉讼,数罪并罚最大可判处97年的牢狱之灾。

叁

多家风投机构卷入其中

现在回头再看一下卷入uBiome 几轮融资中的响当当的VC们。

投中网综合多方信息,2016年11月,uBiome 获得2200万 B 轮融资,8VC领投,Slow Ventures 、斯坦福 StartX Fund 和其他天使投资者参投。公司计划利用该轮融资推进其检测技术发展,建设其刚刚获得美国病理学家协会 (CAP) 认可的临床实验室,以及帮助团队增长。

最近一轮融资发生在2018年9月,uBiome宣布获得C轮8300万美元融资,由OS Fund领投,8VC、Y Combinator、Dentsu Ventures及其他公司跟投,融资总额达到1.05亿美元。这轮融资过后,uBiome甚至认为可以将目标转向药物发现,在这一市场分得一杯羹。

资方列席中,硅谷小规模投资机构与投资大拿并存,看来uBiome对于融资这件事大概率是来者不拒。需要特别指出的是,我们所熟悉的YC是资方之一;连投两轮的8VC占有22%的股份,8VC亦曾是美国头号医疗创业诈骗案Theranos簇拥者;除此之外,占有10%股权的A16Z再次上当,A16Z曾为Theranos的创始人Elizabeth Holmes站台。

更早期的融资中,美国风投圈最活跃的500Startups亦投资了 uBiome 的种子轮,500 Startups聚焦于投资A轮以前的项目,目前500 Startups投资的公司已经超过2500家,包括知名的Credit Karma,Bukalapak,Twilio(NYSE: TWLO),SendGrid (NASDAQ: SEND),Grab,Talkdesk等等,有300多家公司成功退出。

关于这场骗局,联邦调查局负责费尔的特别探员说:“这是联邦调查局以及我们的联邦和州合作伙伴进行的一项非常复杂的调查的结果。“这一起诉说明,受到严格监管的医疗行业不适合采取‘快速行动,打破现状’的做法,而是采取合规和问责的做法。”

再回头解释一下频繁被提及的另一个案件Theranos。这是一个从小害怕打针的天才少女 Elizabeth Holmes 19 岁从斯坦福辍学,创立了血检公司 Theranos,立志彻底改变血检方式。Theranos 号称,从此不用从静脉抽血,用他们的技术从指尖抽一两滴血即可,无痛简便、快速准确。

血检市场的巨大、创始人典型的“辍学创业”经历,再加上媒体渲染,Theranos 很快拉来了包括甲骨文创始人 LarryEllison、传媒大亨默多克、前美国国务卿亨利基辛格和乔治舒尔茨等一众大佬支持,Holmes 也随着公司估值水涨船高变身亿万富翁,风头无两。但在《华尔街日报》记者 Carreyrou 发文曝光后,Theranos 技术造假、实验数据造假、营收夸大一千倍等终被曝光,一众投资大佬颜面扫地。

基因诊断已经成为IVD行业增速最快的细分领域之一,也是未来行业发展的突破点。但同样具有投入大、周期长等劣势。如果说当前uBiome项目的陨落能够说明什么,在以严肃科学著称的IVD乃至医疗行业,依然会有投资机构不止一次在同一个地方摔跤,只能说,明星项目并不代表好项目,资本越是过热的地方越需要头脑清醒,切勿操之过急。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表趣快排SEO立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

曲谱网曲谱网_:罕见!日股大跌中,日本央行袖手旁观了

来源:华尔街见闻

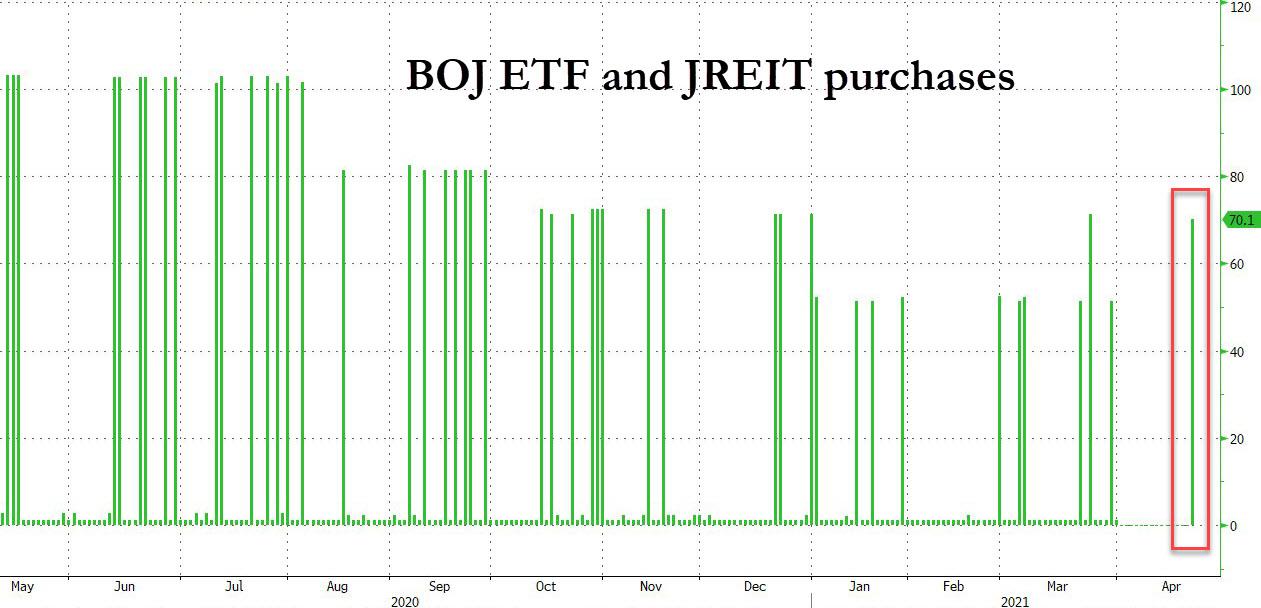

本周二,日本股市出现罕见一幕:在东证指数早盘交易下跌1.2%之际,日本央行却“袖手旁观”不干预市场,为2016年以来首次。

市场已经习惯日本央行扮演“股市暴跌救火队”的角色。自2016年以来,但凡东证指数下跌超过1%,日本央行都会入场干预买入ETF。在2021年之前,只要东证指数早盘下跌超0.5%,日本央行就会介入。日本央行此前容忍东证指数的最大跌幅是今年2月24日的全天下跌0.89%。

但本周二,在东证指数早盘交易下跌1.2%之后,日本央行却无动于衷。这引发市场恐慌,叠加担心疫情导致新的封锁,周三早盘日本东证指数延续此前跌幅,下跌超2%。

日本央行选择袖手旁观并非无迹可寻。日本央行在3月的会议上调整了它的ETF购买计划,新计划于4月生效。作为政策审查的一部分,日本央行在3月19日表示,将根据需要购买ETF ,取消了先前的6万亿日元的年度购买目标,但维持其12万亿日元的购买上限。

意识到如果连续两日“袖手旁观”可能引发更大的市场波动后,日本央行在周三早盘大跌后恢复ETF的购买,购买了701亿日元的ETF,为今年3月份以来的首次购买。

受此消息鼓舞,周四日股强劲反弹,日本东证指数收涨1.8%,报1922.5点,日经225指数收涨2.4%,报29188.17点。

但如果哪天日本央行的干预措施不再起作用,那么随之而来的崩盘将是无法恢复的灾难。

曲谱网相关曲谱

- 音乐安卓版1120发布:智能煲机、智能曲谱等新功能QQ

- 洛奇GM音乐会搞笑登场谱新年欢乐颂

- 歌曲《一生所爱》吉他谱附带解读!

- 葫芦岛11岁男孩获赞“魔音小王子”捡辣条袋上歌曲简谱学习

- 抖音最火的爱情说说短语唯美好听怎么听都不会腻

- 山地垂直自然带知识总结(附18座山脉的垂直自然带谱)

- 拱北海关党委委员、副关长熊振国被开除党籍和公职

- 同谱全民健身曲共圆体育强国梦

- 收藏好慢慢听!!10首穿透灵魂的英文经典歌曲

- 小提琴演奏家宋晓晨跳楼自杀年仅38岁曝原因引人泪目!悲痛

- 《陈婧霏》:谱一曲仲夏的梦

- 刘涛蒋欣主演《欢乐颂东方卫视首次打造季播剧

- 「知青岁月」两只老虎

- 简朴是种半懂的痛从马云吃方便面咸菜可以知道

- 网易新闻

- 小小说:唱山歌的忧与乐

- 王正谱到张家口赛区检查

- 牢记4点轻松读谱不是梦!?学钢琴如何阅读钢琴乐谱

- 有没有比较好的记忆技巧??五线谱有最快的记忆方法吗

- 听来自星星的孩子为你弹奏爱的五线谱